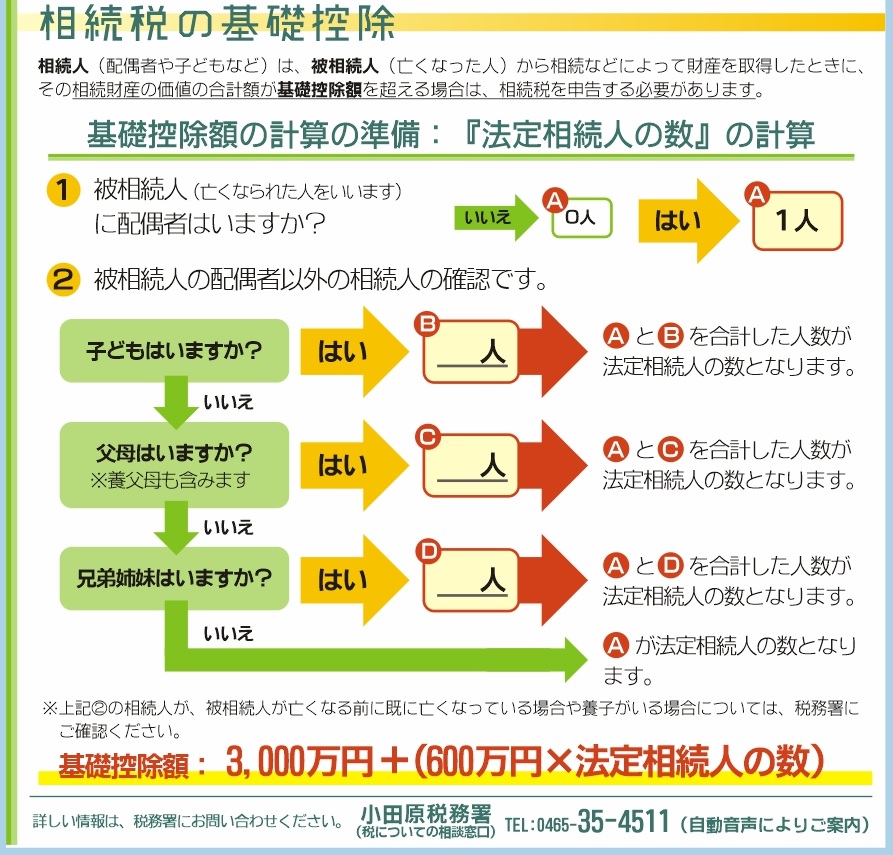

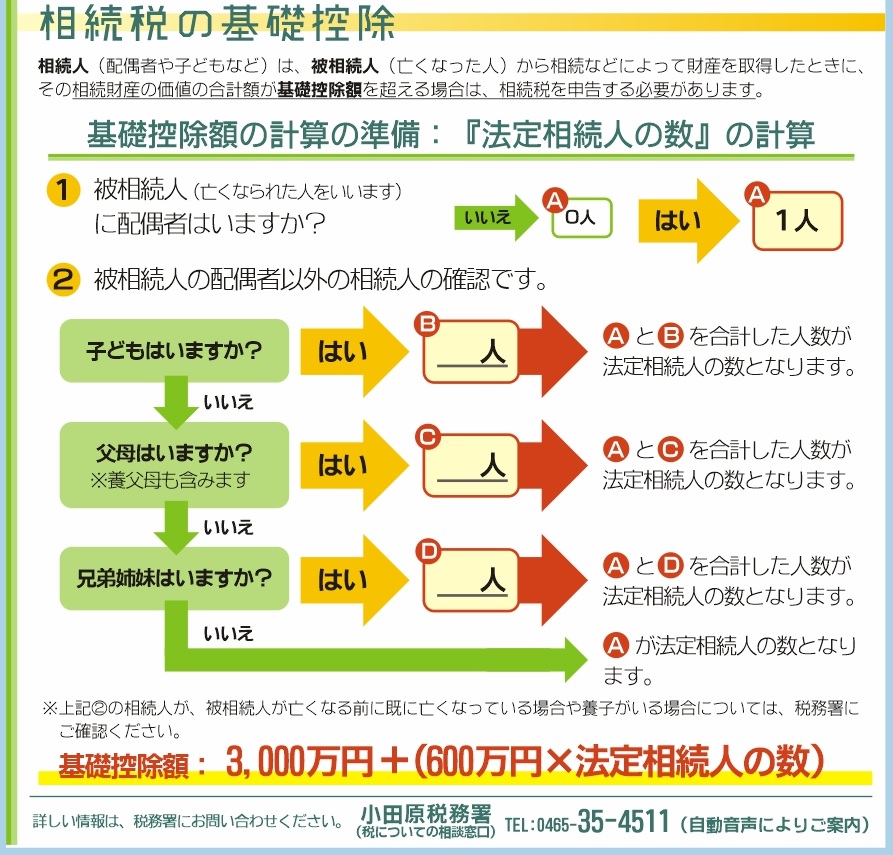

. 住宅などの不動産を相続する場合、 【3,000万円+相続人の数×600万円】 の基礎控除額を超えると相続税が課税されるため、節税対策をする必要がありますが、方法としては土地の評価額を下げる 小規模宅地の特例 や配偶者控除に加えて、生前贈与における贈与税の非課税制度( 住宅取得資金.

税の基礎知識:相続税の基礎控除 (公社)小田原青色申告会|(公社)小田原青色申告会 from www.aoiro-odawara.com

税の基礎知識:相続税の基礎控除 (公社)小田原青色申告会|(公社)小田原青色申告会 from www.aoiro-odawara.com

住宅などの不動産を相続する場合、 【3,000万円+相続人の数×600万円】 の基礎控除額を超えると相続税が課税されるため、節税対策をする必要がありますが、方法としては土地の評価額を下げる 小規模宅地の特例 や配偶者控除に加えて、生前贈与における贈与税の非課税制度( 住宅取得資金.

住宅などの不動産を相続する場合、 【3,000万円+相続人の数×600万円】 の基礎控除額を超えると相続税が課税されるため、節税対策をする必要がありますが、方法としては土地の評価額を下げる 小規模宅地の特例 や配偶者控除に加えて、生前贈与における贈与税の非課税制度( 住宅取得資金.

住宅などの不動産を相続する場合、 【3,000万円+相続人の数×600万円】 の基礎控除額を超えると相続税が課税されるため、節税対策をする必要がありますが、方法としては土地の評価額を下げる 小規模宅地の特例 や配偶者控除に加えて、生前贈与における贈与税の非課税制度( 住宅取得資金. 住宅などの不動産を相続する場合、 【3,000万円+相続人の数×600万円】 の基礎控除額を超えると相続税が課税されるため、節税対策をする必要がありますが、方法としては土地の評価額を下げる 小規模宅地の特例 や配偶者控除に加えて、生前贈与における贈与税の非課税制度( 住宅取得資金.