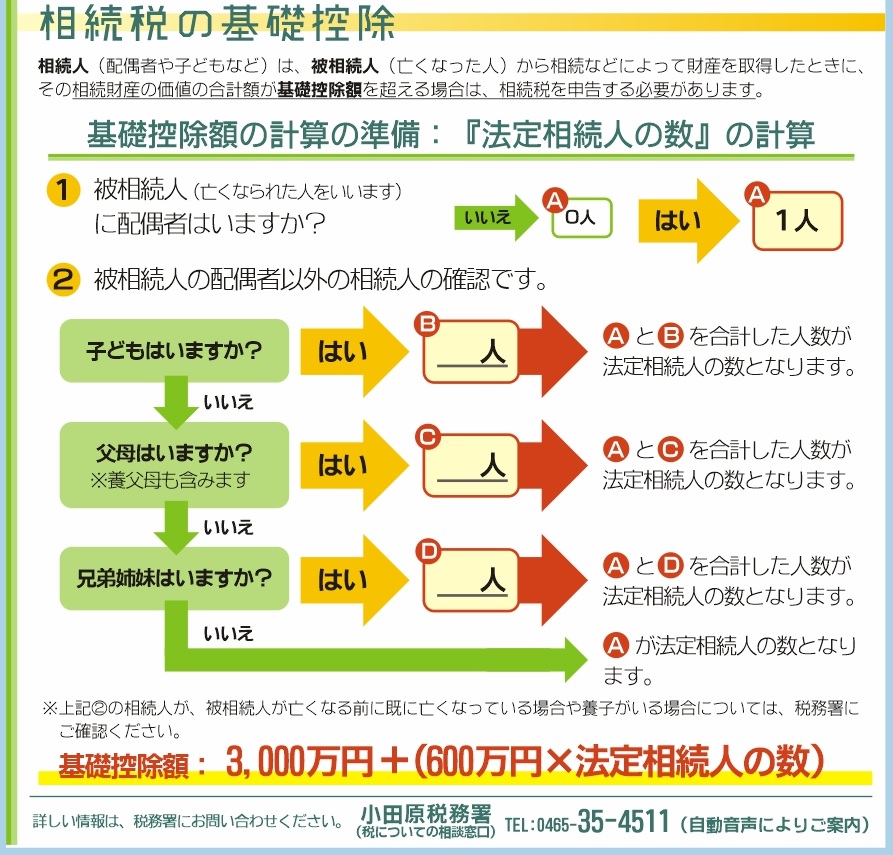

. 「相続税の基礎控除」は、亡くなった方(被相続人)が遺した財産の価格のうち、相続税がかからない一定の金額のことです。【相続税の基礎控除額=3,000万円 + 600万円 × 法定相続人の数】で計算できます。正味の遺産額が基礎控除の金額以下であれば、相続税の納付や申告の必要はありません。 相続税の総額は、次のように計算します。 イ 上記1で計算した各人の課税価格を合計して、課税価格の合計額を計算します。 各相続人の課税価格の合計 = 課税価格の合計額; 平成25年度に行われた税制改正について 税制改正により、平成27年1月1日以降に発生する相続税の基礎控除額が、改正前と比べて40%下がりました。 改正前 改正後 適用時期 平成26年12月31日まで 平成27年1月1日以降 基礎控除額 5,000万円+1,000万円×法定相続人数.

平成25年度に行われた税制改正について 税制改正により、平成27年1月1日以降に発生する相続税の基礎控除額が、改正前と比べて40%下がりました。 改正前 改正後 適用時期 平成26年12月31日まで 平成27年1月1日以降 基礎控除額 5,000万円+1,000万円×法定相続人数. 「相続税の基礎控除」は、亡くなった方(被相続人)が遺した財産の価格のうち、相続税がかからない一定の金額のことです。【相続税の基礎控除額=3,000万円 + 600万円 × 法定相続人の数】で計算できます。正味の遺産額が基礎控除の金額以下であれば、相続税の納付や申告の必要はありません。 相続税の総額は、次のように計算します。 イ 上記1で計算した各人の課税価格を合計して、課税価格の合計額を計算します。 各相続人の課税価格の合計 = 課税価格の合計額;

平成25年度に行われた税制改正について 税制改正により、平成27年1月1日以降に発生する相続税の基礎控除額が、改正前と比べて40%下がりました。 改正前 改正後 適用時期 平成26年12月31日まで 平成27年1月1日以降 基礎控除額 5,000万円+1,000万円×法定相続人数.

平成25年度に行われた税制改正について 税制改正により、平成27年1月1日以降に発生する相続税の基礎控除額が、改正前と比べて40%下がりました。 改正前 改正後 適用時期 平成26年12月31日まで 平成27年1月1日以降 基礎控除額 5,000万円+1,000万円×法定相続人数. 「相続税の基礎控除」は、亡くなった方(被相続人)が遺した財産の価格のうち、相続税がかからない一定の金額のことです。【相続税の基礎控除額=3,000万円 + 600万円 × 法定相続人の数】で計算できます。正味の遺産額が基礎控除の金額以下であれば、相続税の納付や申告の必要はありません。 平成25年度に行われた税制改正について 税制改正により、平成27年1月1日以降に発生する相続税の基礎控除額が、改正前と比べて40%下がりました。 改正前 改正後 適用時期 平成26年12月31日まで 平成27年1月1日以降 基礎控除額 5,000万円+1,000万円×法定相続人数. 相続税の総額は、次のように計算します。 イ 上記1で計算した各人の課税価格を合計して、課税価格の合計額を計算します。 各相続人の課税価格の合計 = 課税価格の合計額;