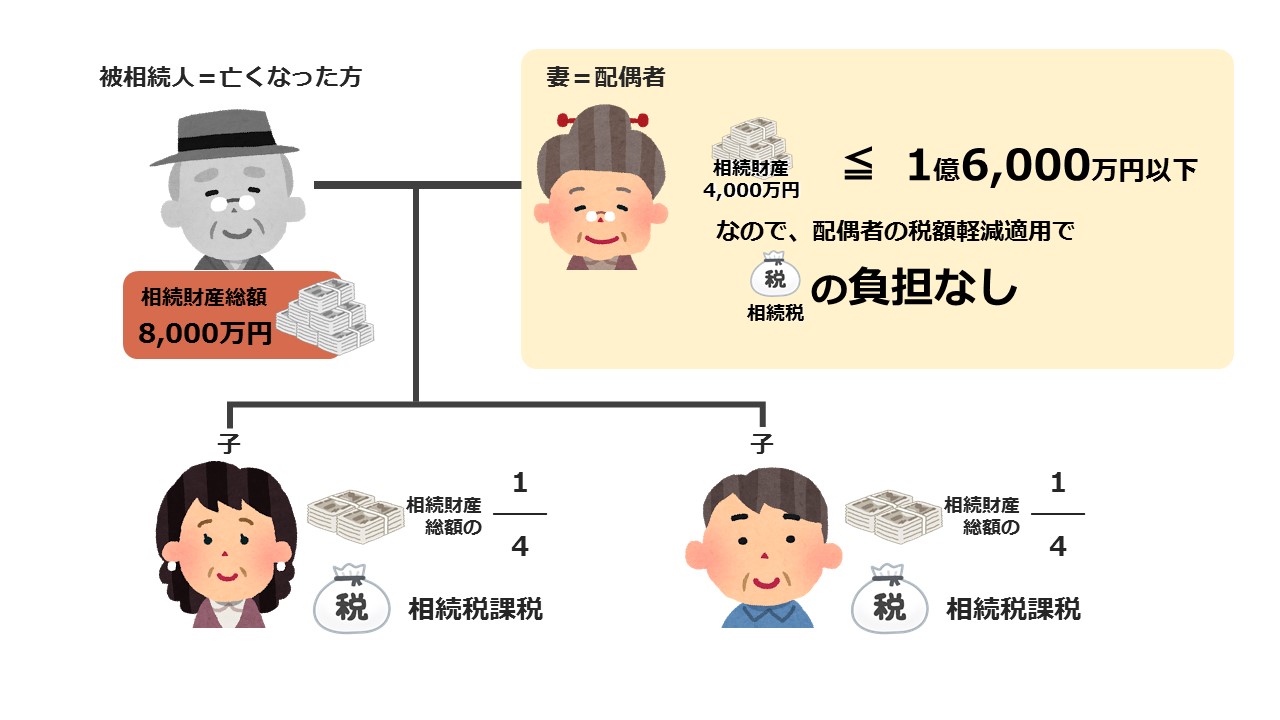

. 相続税の配偶者控除は、“被相続人の財産を遺産分割や遺贈により取得した配偶者は、取得した正味の遺産額(遺産総額から債務等を差し引き、3年以内の贈与を足した額)が下記のどちらかの条件より少ない場合には相続税はかからない”という制度です。 1 億 6 千万円 (2) 相続税の申告後に行われた遺産分割に基づいて配偶者の税額軽減を受ける場合は、分割が成立した日の翌日から4か月以内に更正の請求という手続をする必要があります。 (相法19の2、32、相規1の6、16) 参考: 関連コード. 配偶者の特例「配偶者控除」 配偶者には 「配偶者控除」 というものがあり、 1億6,000万円 もしくは、 配偶者の法定相続分相当額 、いずれか大きい金額まで相続税がかかりません。.

(2) 相続税の申告後に行われた遺産分割に基づいて配偶者の税額軽減を受ける場合は、分割が成立した日の翌日から4か月以内に更正の請求という手続をする必要があります。 (相法19の2、32、相規1の6、16) 参考: 関連コード. 配偶者の特例「配偶者控除」 配偶者には 「配偶者控除」 というものがあり、 1億6,000万円 もしくは、 配偶者の法定相続分相当額 、いずれか大きい金額まで相続税がかかりません。. 相続税の配偶者控除は、“被相続人の財産を遺産分割や遺贈により取得した配偶者は、取得した正味の遺産額(遺産総額から債務等を差し引き、3年以内の贈与を足した額)が下記のどちらかの条件より少ない場合には相続税はかからない”という制度です。 1 億 6 千万円

(2) 相続税の申告後に行われた遺産分割に基づいて配偶者の税額軽減を受ける場合は、分割が成立した日の翌日から4か月以内に更正の請求という手続をする必要があります。 (相法19の2、32、相規1の6、16) 参考: 関連コード.

配偶者の特例「配偶者控除」 配偶者には 「配偶者控除」 というものがあり、 1億6,000万円 もしくは、 配偶者の法定相続分相当額 、いずれか大きい金額まで相続税がかかりません。. 相続税の配偶者控除は、“被相続人の財産を遺産分割や遺贈により取得した配偶者は、取得した正味の遺産額(遺産総額から債務等を差し引き、3年以内の贈与を足した額)が下記のどちらかの条件より少ない場合には相続税はかからない”という制度です。 1 億 6 千万円 (2) 相続税の申告後に行われた遺産分割に基づいて配偶者の税額軽減を受ける場合は、分割が成立した日の翌日から4か月以内に更正の請求という手続をする必要があります。 (相法19の2、32、相規1の6、16) 参考: 関連コード. 配偶者の特例「配偶者控除」 配偶者には 「配偶者控除」 というものがあり、 1億6,000万円 もしくは、 配偶者の法定相続分相当額 、いずれか大きい金額まで相続税がかかりません。.