. 先日、 コンサルティングのお仕事で とある経営者の方とお話をしていました。 その方は、消費税の計算において 『簡易課税制度』を採用しているのですが、 その簡易課税を選択していることが 功を奏してか、 原則課税に比べ数十万円もの 消費税の節税に成功している様子。 消費税については、原則課税以外に簡易課税という計算方法があります。 一言でいうと、 簡易課税とは仕入額を売上額の一定割合とみなして控除額を簡単に計算する方法 です。 この記事では、消費税の簡易課税制度について要件や計算方法、この制度がかかえる問題点などを解説します。 消費税の申告方式 一般課税 簡易課税(注※) という二種類の申告方式があります。 (注※)簡易課税制度の適用条件 1.適用を受けようとする課税期間の開始の日の前日までに簡易課税制度選択届出書を提出していること2.基準期間(2年前)の課税売上高が5,000万円以下であること この二種類.

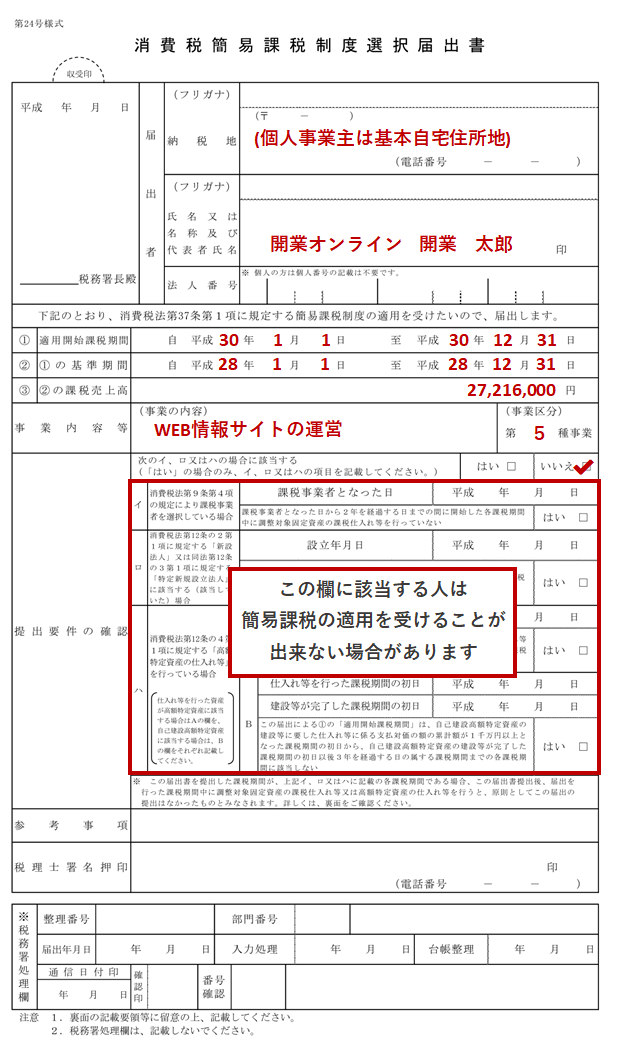

消費税については、原則課税以外に簡易課税という計算方法があります。 一言でいうと、 簡易課税とは仕入額を売上額の一定割合とみなして控除額を簡単に計算する方法 です。 この記事では、消費税の簡易課税制度について要件や計算方法、この制度がかかえる問題点などを解説します。 消費税の申告方式 一般課税 簡易課税(注※) という二種類の申告方式があります。 (注※)簡易課税制度の適用条件 1.適用を受けようとする課税期間の開始の日の前日までに簡易課税制度選択届出書を提出していること2.基準期間(2年前)の課税売上高が5,000万円以下であること この二種類. 先日、 コンサルティングのお仕事で とある経営者の方とお話をしていました。 その方は、消費税の計算において 『簡易課税制度』を採用しているのですが、 その簡易課税を選択していることが 功を奏してか、 原則課税に比べ数十万円もの 消費税の節税に成功している様子。

消費税の申告方式 一般課税 簡易課税(注※) という二種類の申告方式があります。 (注※)簡易課税制度の適用条件 1.適用を受けようとする課税期間の開始の日の前日までに簡易課税制度選択届出書を提出していること2.基準期間(2年前)の課税売上高が5,000万円以下であること この二種類.

消費税については、原則課税以外に簡易課税という計算方法があります。 一言でいうと、 簡易課税とは仕入額を売上額の一定割合とみなして控除額を簡単に計算する方法 です。 この記事では、消費税の簡易課税制度について要件や計算方法、この制度がかかえる問題点などを解説します。 消費税の申告方式 一般課税 簡易課税(注※) という二種類の申告方式があります。 (注※)簡易課税制度の適用条件 1.適用を受けようとする課税期間の開始の日の前日までに簡易課税制度選択届出書を提出していること2.基準期間(2年前)の課税売上高が5,000万円以下であること この二種類. 消費税については、原則課税以外に簡易課税という計算方法があります。 一言でいうと、 簡易課税とは仕入額を売上額の一定割合とみなして控除額を簡単に計算する方法 です。 この記事では、消費税の簡易課税制度について要件や計算方法、この制度がかかえる問題点などを解説します。 先日、 コンサルティングのお仕事で とある経営者の方とお話をしていました。 その方は、消費税の計算において 『簡易課税制度』を採用しているのですが、 その簡易課税を選択していることが 功を奏してか、 原則課税に比べ数十万円もの 消費税の節税に成功している様子。