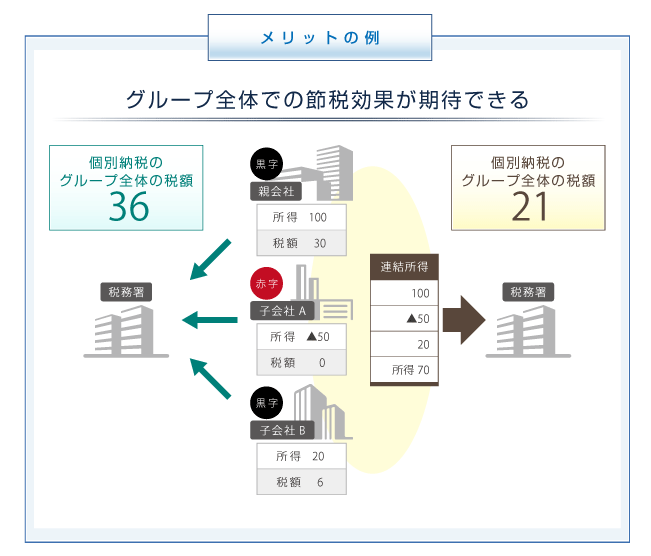

. 連結納税制度を適用した場合、親会社a 1,000、子会社b 800の所得と子会社c 500の欠損を相殺することで法人税は節税効果が得られます。 しかし、住民税・事業税においては単体申告を行うこととなりますので、欠損を相殺することはできず、節税効果は得られ. 第2回:税効果会計の意義と計算構造 (2016.05.13) 第3回:繰延税金資産の回収可能性 (2016.05.13) 第4回:繰延税金資産の回収可能性 (2016.05.13) 第5回:連結財務諸表と税効果会計 (2016.05.13) 第6回:その他有価証券の評価差額に対する税効果会計. 連結納税制度と 「損益の通算」 連結納税から最大限の ベネフィットを享受するた めには連結納税の損益 通算効果を十分に活用 する必要があります。連 結納税の導入を検討す るにあたり、そのエッセン スである「損益の通算」の メカニズムをよく理解しま

第2回:税効果会計の意義と計算構造 (2016.05.13) 第3回:繰延税金資産の回収可能性 (2016.05.13) 第4回:繰延税金資産の回収可能性 (2016.05.13) 第5回:連結財務諸表と税効果会計 (2016.05.13) 第6回:その他有価証券の評価差額に対する税効果会計. 連結納税制度を適用した場合、親会社a 1,000、子会社b 800の所得と子会社c 500の欠損を相殺することで法人税は節税効果が得られます。 しかし、住民税・事業税においては単体申告を行うこととなりますので、欠損を相殺することはできず、節税効果は得られ. 連結納税制度と 「損益の通算」 連結納税から最大限の ベネフィットを享受するた めには連結納税の損益 通算効果を十分に活用 する必要があります。連 結納税の導入を検討す るにあたり、そのエッセン スである「損益の通算」の メカニズムをよく理解しま

第2回:税効果会計の意義と計算構造 (2016.05.13) 第3回:繰延税金資産の回収可能性 (2016.05.13) 第4回:繰延税金資産の回収可能性 (2016.05.13) 第5回:連結財務諸表と税効果会計 (2016.05.13) 第6回:その他有価証券の評価差額に対する税効果会計.

連結納税制度と 「損益の通算」 連結納税から最大限の ベネフィットを享受するた めには連結納税の損益 通算効果を十分に活用 する必要があります。連 結納税の導入を検討す るにあたり、そのエッセン スである「損益の通算」の メカニズムをよく理解しま 連結納税制度と 「損益の通算」 連結納税から最大限の ベネフィットを享受するた めには連結納税の損益 通算効果を十分に活用 する必要があります。連 結納税の導入を検討す るにあたり、そのエッセン スである「損益の通算」の メカニズムをよく理解しま 連結納税制度を適用した場合、親会社a 1,000、子会社b 800の所得と子会社c 500の欠損を相殺することで法人税は節税効果が得られます。 しかし、住民税・事業税においては単体申告を行うこととなりますので、欠損を相殺することはできず、節税効果は得られ. 第2回:税効果会計の意義と計算構造 (2016.05.13) 第3回:繰延税金資産の回収可能性 (2016.05.13) 第4回:繰延税金資産の回収可能性 (2016.05.13) 第5回:連結財務諸表と税効果会計 (2016.05.13) 第6回:その他有価証券の評価差額に対する税効果会計.